[Russland] Berechnung der Steuerdifferenzen nach der Saldenmethode

Aktivieren Sie die Funktion

Gehen Sie zum Arbeitsbereich „Funktionsverwaltung" und aktivieren Sie die Funktion „Steuerunterschiedsregister nach Saldomethode".

Notiz! Dieser Schritt ist nur für Dynamics 365 for Finance and Operations verfügbar]

Wenn Sie die Funktion aktivieren, stehen die folgenden neuen Steuerregister zur Einrichtung zur Verfügung:

Berechnung temporärer Steuerdifferenzen nach Saldenmethode

Berechnung konstanter Steuerdifferenzen nach Saldenmethode

Zusätzlich zu den bestehenden Steuerregistern:

Berechnung temporärer Steuerdifferenzen

Berechnung konstanter Steuerdifferenzen

Überblick

Steuerregister Die Berechnung temporärer Steuerdifferenzen nach der Saldomethode hat folgende Quellen:

- Modul Anlagevermögen (Russland)

- Aufschiebungen

- Steuerregister für die Rückstellung für uneinbringliche Forderungen

Dies bedeutet, dass dieses Steuerregister Steuerdifferenzen erzeugen kann, wenn:

- Es gibt unterschiedliche Salden bei den Anlagewertmodellen RAP und TAX

- Es gibt unterschiedliche Salden bei den Abgrenzungswertmodellen RAP und TAX

- Auf den Wertmodellen RAP und TAX gibt es unterschiedliche Rückstellungen für uneinbringliche Forderungen

Steuerregister Die Berechnung konstanter Steuerdifferenzen nach der Saldomethode hat folgende Quellen:

– Steuerregister Ausgaben und Einnahmen, die keinen Einfluss auf die Steuerbemessungsgrundlage haben.

Die folgenden Steuerregister sind in den Quellen dieses Steuerregisters nicht enthalten (im Vergleich zum Steuerregister Berechnung konstanter Steuerdifferenzen):

- Wiederherstellung des Abschreibungsbonus

- Rückstellungen für uneinbringliche Forderungen,

Dies liegt daran, dass diese Vermögenswerte ab 2020 vorübergehende Steuerdifferenzen bilden.

Beachten Sie, dass Sie bestehende und neu hinzugefügte Steuerregister parallel berechnen können. Es wird empfohlen, auf neue Steuerregister umzustellen und auf der Grundlage neuer Steuerregister Buchungstransaktionen für Steuerdifferenzen zu erstellen.

Aufstellen

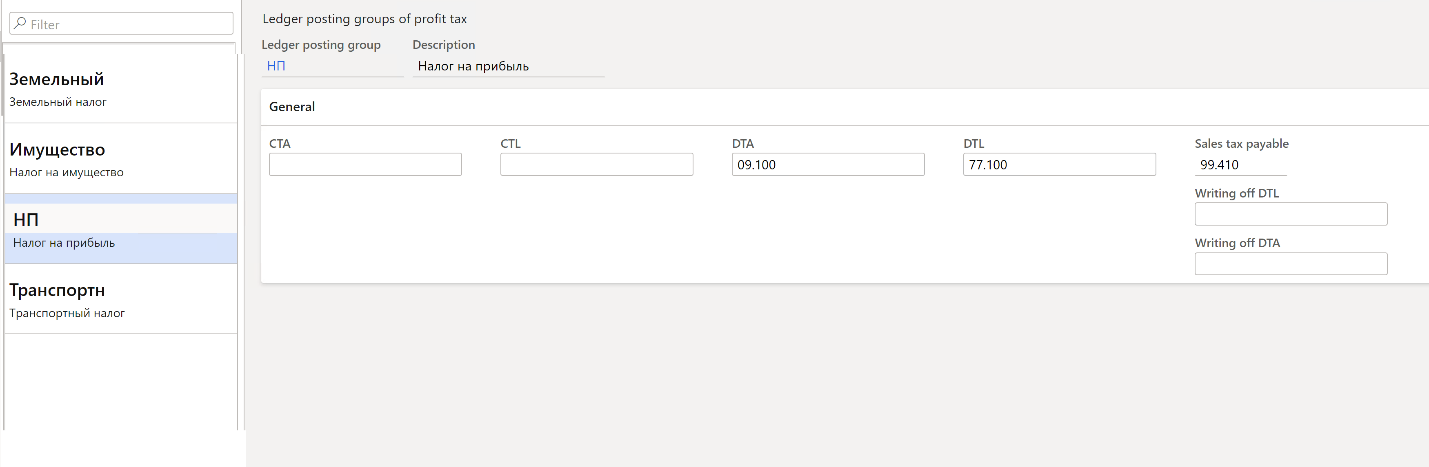

1. Richten Sie Sachkonten für latente Steuern in den Sachkonto-Buchungsgruppen der Gewinnsteuer ein ( Steuer > Einstellungen > Gewinnsteuer ).

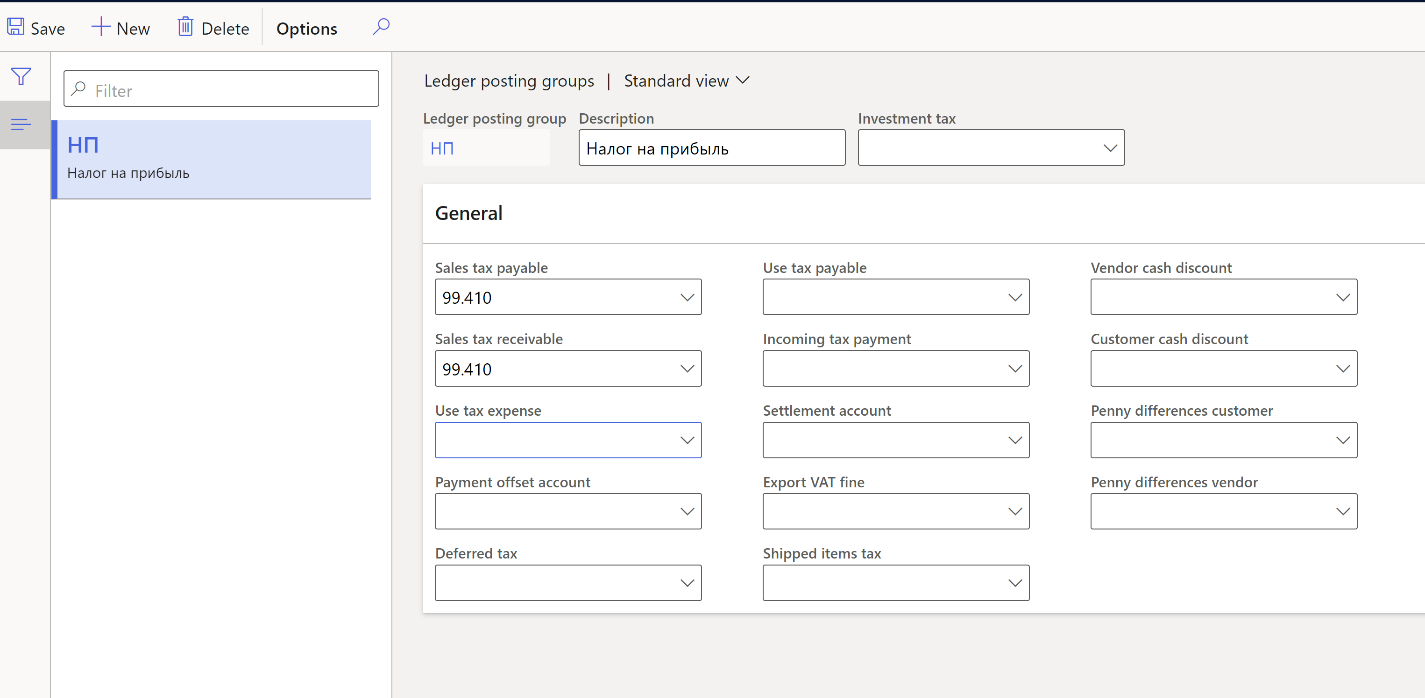

2. Richten Sie Sachkonten für die Verrechnung latenter Steuern in Sachkontobuchungsgruppen ein ( Steuer > Einstellungen > Umsatzsteuer ).

Hinweis: Gemäß den methodischen Empfehlungen zur Anwendung des neuen Rechnungslegungsstandards PBU18 haben Unternehmen ab dem Jahr 2020 die Wahl, wie sie die aktuelle Gewinnsteuer berechnen: entweder auf der Grundlage von Buchhaltungsdaten oder auf Grundlage der Gewinnsteuererklärung (Steuerbuchhaltungsdaten).

Bei der Berechnung der laufenden Gewinnsteuer auf der Grundlage von Buchhaltungsdaten sollte die Buchung temporärer Steuerdifferenzen (DTA – latenter Steueranspruch und DTL – latente Steuerschuld) entsprechend dem Sachkonto 68.Gewinnsteuer erfolgen – wie zuvor. In diesem Fall sollte die Buchung konstanter Steuerdifferenzen auch in Übereinstimmung mit dem Sachkonto 68.Gewinnsteuer erfolgen.

Bei der Berechnung der laufenden Gewinnsteuer auf der Grundlage der Gewinnsteuererklärung (Steuerbuchhaltungsdaten) sollte die Buchung vorübergehender Steuerdifferenzen (DTA – latenter Steueranspruch und DTL – latente Steuerschuld) entsprechend dem Sachkonto 99 gebucht werden. In diesem Fall dort Es erfolgt keine Buchung konstanter Steuerdifferenzen.

Das Unternehmen sollte eine Wahl treffen und diese in den Rechnungslegungsgrundsätzen festhalten.

Wenn Sie die aktuelle Gewinnsteuer anhand von Buchhaltungsdaten berechnen, geben Sie im Feld „ Zu zahlende Umsatzsteuer " das Sachkonto „68" an.

Wenn Sie die aktuelle Gewinnsteuer auf Basis der Daten der Gewinnsteuererklärung berechnen, geben Sie im Feld Umsatzsteuerschuld das Sachkonto „99" an.

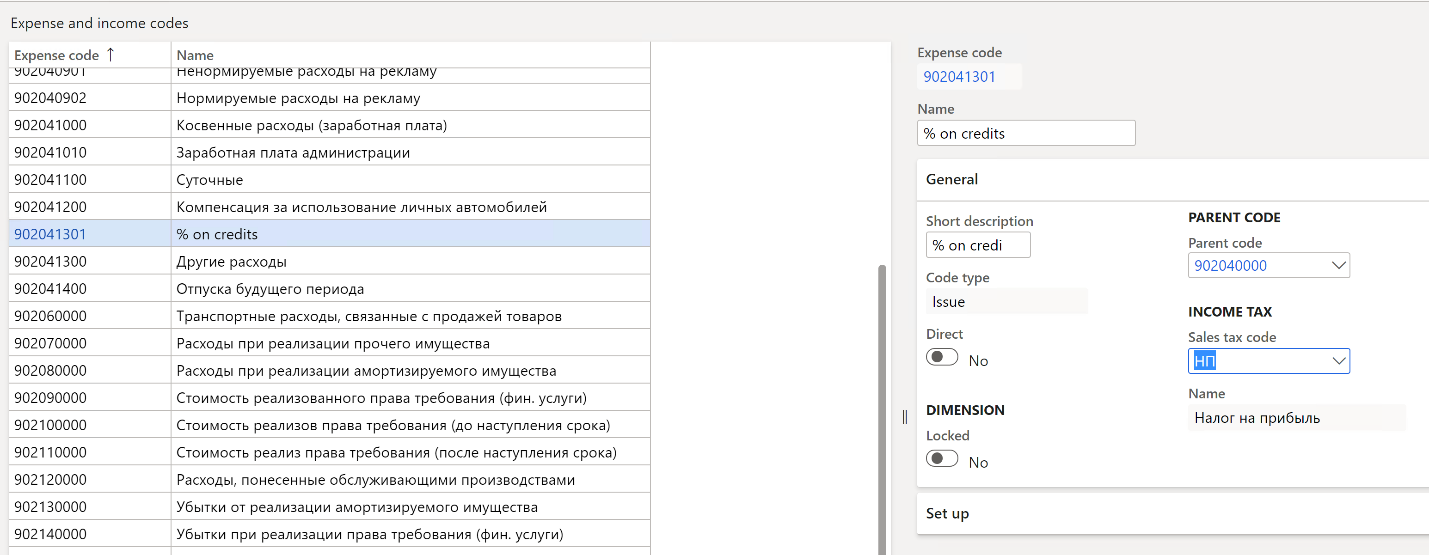

3. Spesencodes einrichten.

Gehen Sie zu Steuern > Einstellungen > Gewinnsteuer > Ausgabencodes . Wählen Sie Ausgabencodes aus, die für Stundungsbuchungen verwendet werden oder konstante Steuerdifferenzen bilden. Geben Sie für diese Ausgabencodes den Umsatzsteuercode für die Gewinnsteuer im Feld Umsatzsteuercode an (Sie sollten zunächst einen Umsatzsteuercode erstellen, dessen Wert dem Gewinnsteuersatz entspricht. Außerdem sollten Sie für diesen Umsatzsteuercode eine Sachkontobuchungsgruppe einrichten ).

Notiz. Diese Einstellung wird zur Berechnung temporärer Steuerdifferenzen, die aufgrund von Stundungen gebildet werden, sowie zur Berechnung konstanter Steuerdifferenzen verwendet.

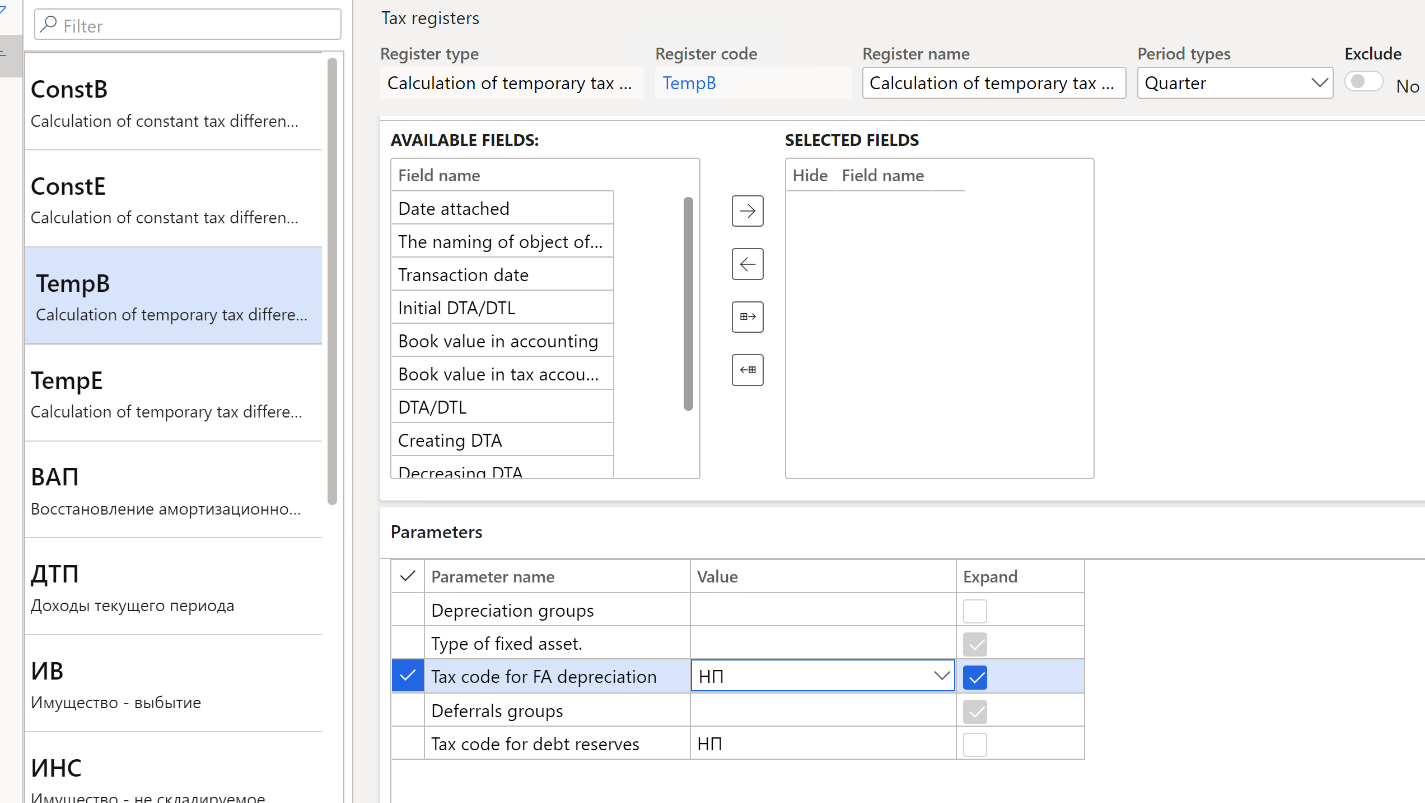

4. Richten Sie Steuerregister ein.

Gehen Sie zu Steuern > Einstellungen > Gewinnsteuer > Register.

Erstellen Sie ein Steuerregister mit dem Registertyp Berechnung temporärer Steuerdifferenzen nach Saldenmethode .

Wählen Sie auf der Registerkarte „Parameter" den Umsatzsteuercode für Zeilen aus, deren Parametername dem Steuercode für FA-Abschreibungen oder dem Steuercode für Schuldenrücklagen entspricht.

Notiz. Diese Einstellung wird zur Berechnung temporärer Steuerdifferenzen verwendet, die auf der Grundlage von Anlagevermögen und Rückstellungen für uneinbringliche Forderungen gebildet werden.

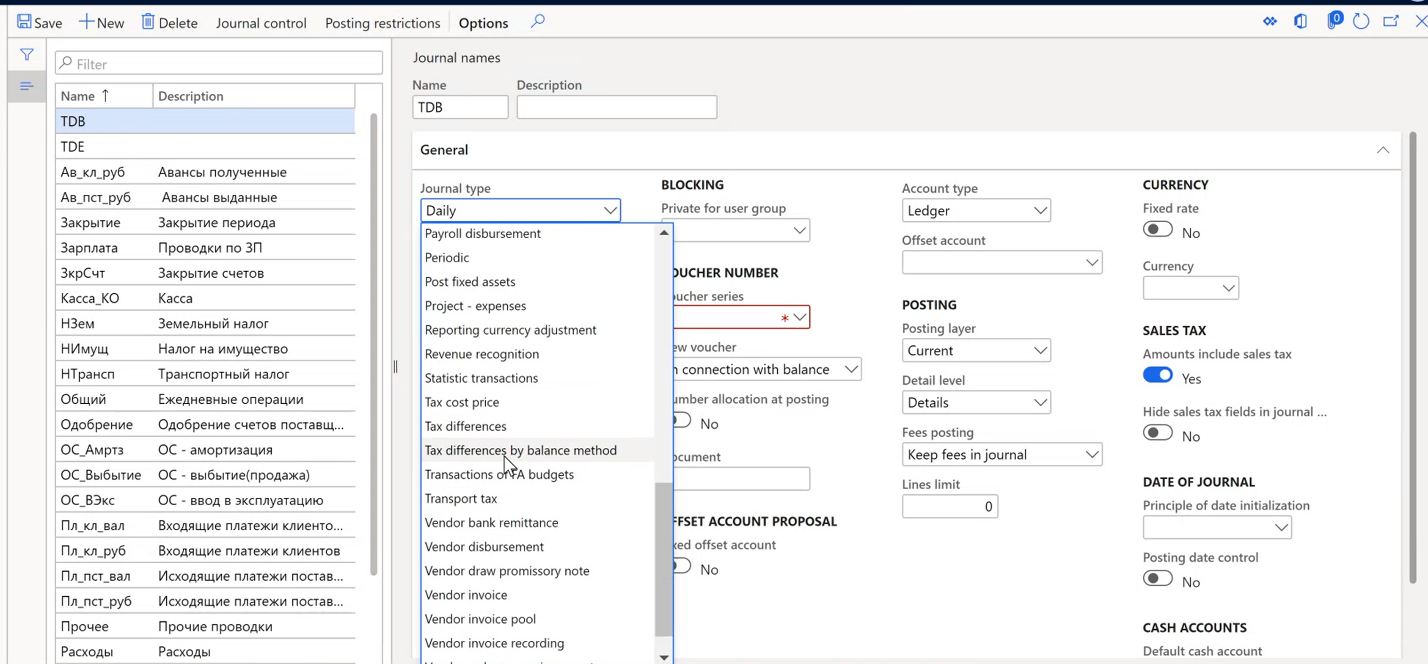

5. Gehen Sie zu Hauptbuch > Journaleinstellungen > Journalnamen und richten Sie das Journal für die Hauptbuchbuchung von Steuerdifferenzen nach Saldenmethode ein. Wählen Sie im Feld Journaltyp die Option Steuerdifferenzen nach Saldenmethode aus.

Steuerregister berechnen

1. Erstellen und berechnen Sie das Steuerregisterjournal wie gewohnt.

Die Arbeitsweise mit neuen Steuerregistern ist ähnlich wie mit allen anderen Steuerregistern. Gehen Sie zu Steuern > Journaleinträge > Steuerregisterjournal . Erstellen Sie ein Journal und berechnen Sie Steuerregister.

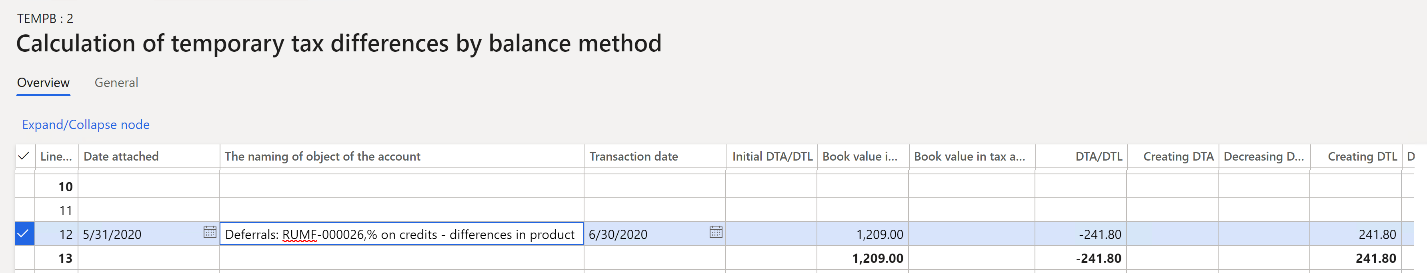

Das neue Steuerregister „Berechnung temporärer Steuerdifferenzen nach Saldenmethode" enthält dieselbe Liste von Feldern wie das bestehende Steuerregister „Berechnung temporärer Steuerdifferenzen" und enthält außerdem neue Felder „Buchwert in der Buchhaltung " und „Buchwert in der Steuerbuchhaltung" . Diese Felder zeigen den Saldowert des Vermögenswerts am Ende der Periode an. Die Felder „Anfangs-DLA/DTL" und „DTA/DTL" zeigen die Beträge von DTA (latenter Steueranspruch)/DTL (latenter Steuerschuld) zu Beginn und am Ende der folgenden Periode an. Die Berechnung dieser Beträge erfolgt gemäß den Anforderungen der Bilanzmethode.

2. Erstellen Sie eine Sachbuchbuchung für Steuerdifferenzen

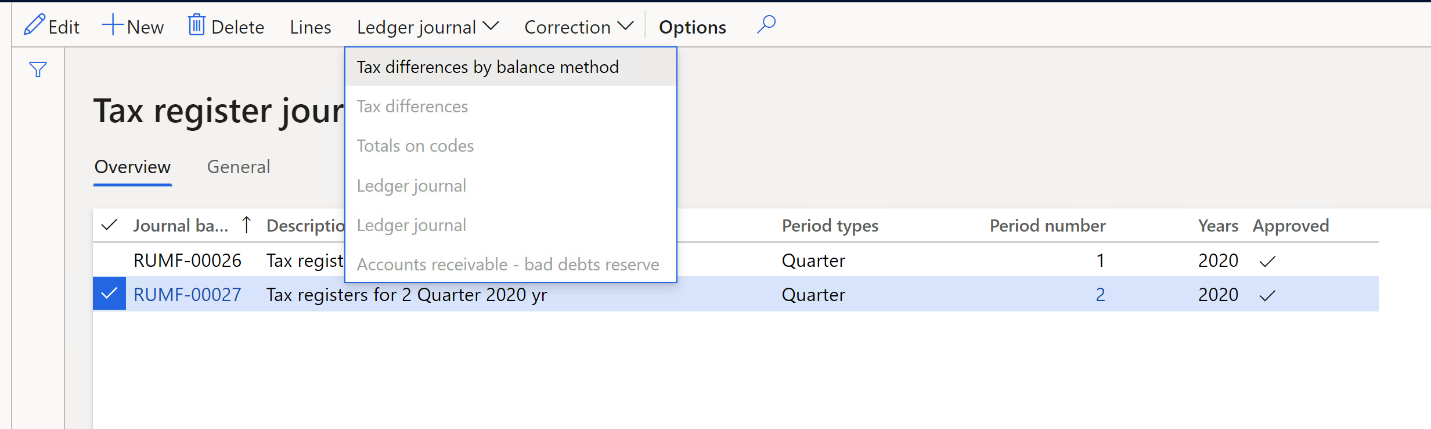

Die Methode zum Erstellen einer Sachbuchbuchung von Steuerdifferenzen nach Saldenmethode ähnelt der bestehenden Methode zum Erstellen einer Sachbuchbuchung von Steuerdifferenzen, es sollte jedoch ein neuer Menüpunkt verwendet werden.

Gehen Sie zu Steuern > Journaleinträge > Steuerregisterjournal . Wählen Sie Journal aus und klicken Sie auf Hauptbuch Journal > Steuerdifferenzen nach Saldomethode .

Beachte das Folgende:

Wenn das Steuerregisterjournal keine alten Steuerdifferenzregister enthält, ist der Menüpunkt Hauptbuchjournal > Steuerdifferenzen nicht verfügbar. Wenn das Steuerregisterjournal keine neuen Steuerdifferenzregister enthält, ist der Menüpunkt Hauptbuchjournal > Steuerdifferenzen nach Saldenmethode nicht verfügbar

Wenn der Benutzer ein Sachkontojournal mit Transaktionen für Steuerdifferenzen einer Art (Abgrenzungsmethode (alt) oder Saldomethode (neu)) erstellt hat, wird der zweite Menüpunkt inaktiv. Das heißt, es ist nicht möglich, mit der alten und der neuen Methode gleichzeitig eine Sachbuchbuchung für Steuerdifferenzen zu erstellen.

No comments:

Post a Comment