„Steuererhebung an der Quelle" (TCS) beim Verkauf von Waren für Indien in Dynamics 365

Zusammenfassung

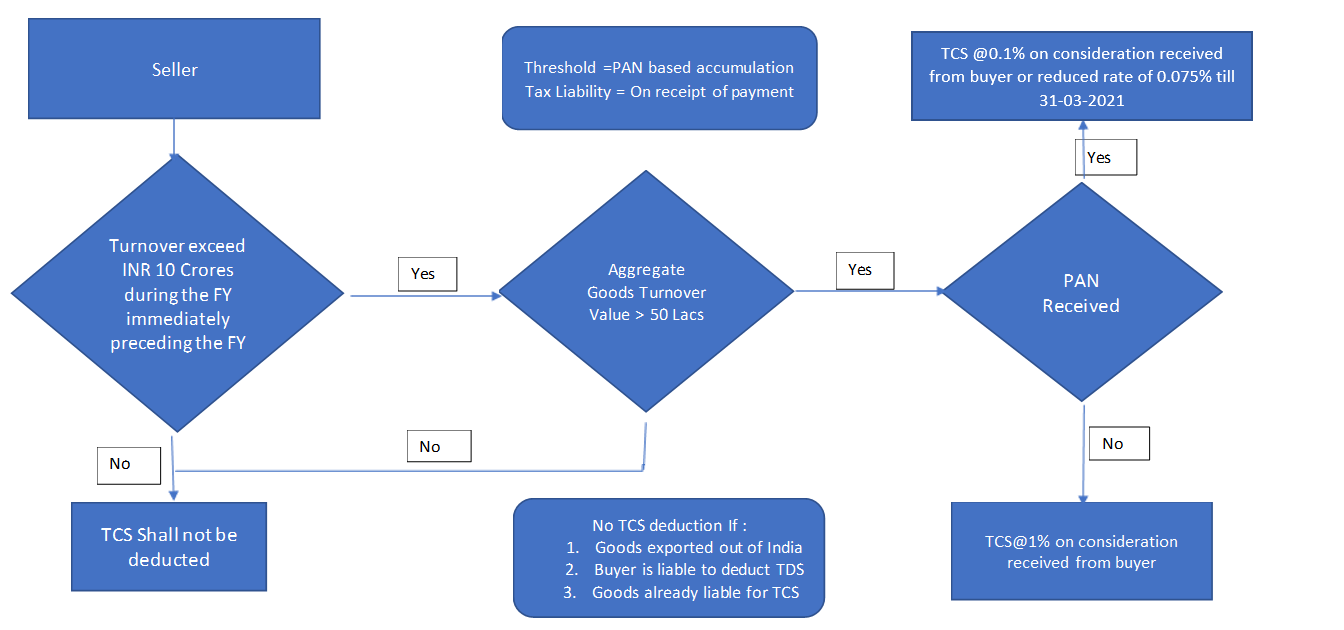

TCS beim Verkauf von Waren

Dieses Dokument behandelt die Funktionalität der Steuererhebung an der Quelle (TCS) beim Verkauf von Waren. In dieser Funktion wird beschrieben, wie Sie die Grundeinstellungen für den TCS-Abzug bei Warenverkaufstransaktionen vornehmen, den TCS für Transaktionen von einem Kunden oder einer Kundengruppe berechnen, den TCS für eine Transaktion berechnen, wenn der Kunde keine PAN-Nummer hat usw.

Gemäß Abschnitt 206C (1H) sollten TCS zum Zeitpunkt des Zahlungseingangs vom Kunden erhoben werden, da für diese Funktion eine Zwischenbuchhaltung eingeführt wird. Dabei wird der TCS-Betrag zum Zeitpunkt der Rechnungsstellung auf das Zwischenkonto gebucht und dem Rechnungswert hinzugefügt, und die Haftung von TCS wird zum Zeitpunkt des Zahlungseingangs in den Büchern erfasst.

Ein weiterer wichtiger Aspekt dieser Funktion besteht darin, dass, wenn mehrere Kunden dieselbe PAN-Nummer haben, der kumulierte Transaktionsbetrag zum Vergleich mit dem Schwellenwert herangezogen wird, um die Eignung der Transaktion für den TCS-Abzug zu bestimmen.

Grundbetrag für den TCS-Abzug:

Hinsichtlich des Grundbetrags für den TCS-Abzug beim Verkauf von Waren liegen keine spezifischen Klarstellungen vor. In Ermangelung einer spezifischen Bestimmung, eines Rundschreibens oder einer Klarstellung seitens CBDT ist unklar, ob TCS auf die in der Rechnung berechnete GST erhoben wird oder nicht.

Es gibt zwei Ansichten, ob TCS auf den Verkaufswert einschließlich GST oder ohne GST. Beide Ansichten werden durch unterschiedliche Analysen gestützt. Bis zur Klarstellung durch CBDT wäre es jedoch angemessener, die TCS auf den Verkaufswert einschließlich GST zu erheben.

PAN-basierte Akkumulation von Transaktionen mehrerer Kunden:

Im Falle von TCS beim „Verkauf von Waren" erfolgt der Abzug von TCS basierend auf der PAN-Nummer. Wenn mehrere Kunden dieselbe PAN-Nummer haben, werden alle von verschiedenen Kunden ausgeführten Transaktionen mit derselben PAN akkumuliert und mit dem von der Regierung vorgeschriebenen Schwellenwert verglichen.

Der Benutzer hat die Möglichkeit, den Kaufschwellenwert basierend auf der PAN-Anzahl von Anbietern wie Kunden zu akkumulieren. Die Kumulierung erfolgt jedoch lieferanten- oder kundenbezogen innerhalb einer juristischen Person. Die Akkumulation zwischen juristischen Personen wird nicht berücksichtigt.

Der Ort der Steuererhebung

Gemäß der Auslegung des TCS zu Warenverkäufen gemäß US 206C (1H) sollte die Steuer „zum Zeitpunkt des Eingangs" erhoben werden. Es ist gesetzlich klargestellt, dass die TCS für den Verkauf von Waren dann erhoben werden, wenn die tatsächliche Zahlung beim Verkäufer eingegangen ist.

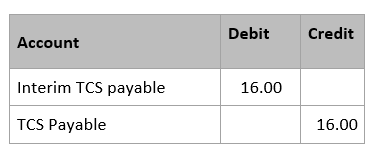

Um jedoch TCS beim Verkauf von Waren zu kassieren, muss der Verkäufer eine Verkaufsrechnung mit dem TCS-Betrag ausstellen und in den Büchern als TCS-Verbindlichkeit verbuchen, auch wenn sie im eigentlichen Sinne nicht zahlbar ist. Auch wenn der TCS-Betrag dem Käufer belastet wird, entsteht die Haftung gemäß Abschnitt 206C (1H) erst zum Zeitpunkt der Einziehung des Betrags. Um dieser Anforderung gerecht zu werden, wurde unter „Quellensteuergruppe" die neue Option „Steuerpflicht bei Zahlung" hinzugefügt.

Wenn Sie diese Option markieren, aktiviert das System das Feld „Zwischenkonto" unter dem Quellensteuercode. Zum Zeitpunkt der Buchung der Warenverkaufsrechnung wird der Steuerbetrag auf das „Interim TCS-Zahlungskonto" gebucht und vom „Kundenkonto" belastet. Wenn der Benutzer zu diesem Zeitpunkt die Zahlung vom Käufer erhält, generiert das System einen „Zugehörigen Beleg" für die gebuchte Rechnungstransaktion, um bei der Zahlung eine TCS-Verbindlichkeit zu bilden.

TCS bei Vorauszahlungseingang:

Jedes Mal, wenn der Verkäufer einen Teil der Verkaufsgegenleistung im Voraus erhält, ist der Verkäufer verpflichtet, TCS gemäß Abschnitt 206C(1H) abzuziehen. Die Schwierigkeit entsteht bei der Berechnung des Betrags, wenn TCS bei mehreren Vorauszahlungstransaktionen abgezogen wird und wenn Zahlungstransaktionen mit dem Rechnungsbetrag abgeglichen werden. Derzeit muss der Systembenutzer den bei der Rechnungstransaktion berechneten TCS-Betrag manuell anpassen, um sicherzustellen, dass der TCS-Betrag auf der Rechnung dem TCS-Betrag bei der Zahlung entspricht.

Die Funktion wird in den folgenden oder späteren Versionen von Finance unterstützt:

Dynamics 365 Finance-Versionen:

10.0.12

10.0.13

Symptome

Keiner

Ursache

Keiner

Aufstellen

Schritte zur Einrichtung von TCS beim Verkauf von Waren :

Bitte beachten Sie, dass der Benutzer die Funktion „Vorauszahlungsschwellenwert" unbedingt anwenden muss, um den Abzug von TCS bei Warenverkäufen zu ermöglichen.

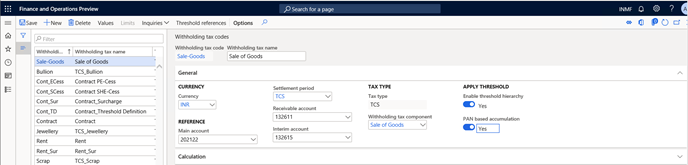

Neuen Quellensteuercode „Warenverkauf" anlegen:

Steuer > Einstellungen > Quellensteuercode > Warenverkauf

Wenn der Benutzer „Quellensteuerkomponente" vom Typ „TCS" anfügt, wird das neue Feld „Zwischenkonto" aktiviert.

Wählen Sie kein Konto aus, bis Sie unter „Quellensteuergruppe" das Kontrollkästchen „Steuerpflicht bei Zahlung" markiert haben.

Wählen Sie „Schwellenwerthierarchie aktivieren" – „Ja".

Bei Auswahl von „Ja" wird die Option „PAN-basierte Akkumulation" aktiviert

Der Benutzer kann diese Option markieren, wenn er mit Kunden zu tun hat, die dieselbe PAN-Nummer haben.

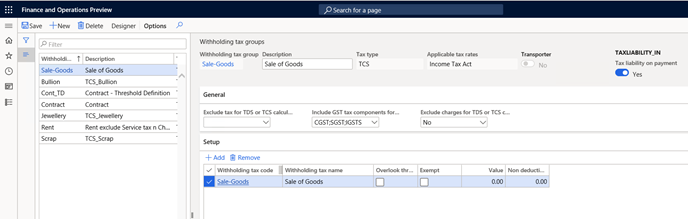

Erstellen Sie eine neue Quellensteuergruppe „Warenverkauf".

Steuer > Einstellungen > Quellensteuergruppe > Warenverkauf

Erstellen Sie eine Quellensteuergruppe mit der Steuerart „TCS" und aktivieren Sie das Kontrollkästchen „ Steuerpflicht bei Zahlung" – Ja.

Gehen Sie danach zurück zum Formular „Quellensteuercode" und wählen Sie „Interim TCS-Zahlungskonto" im Feld „Interimskonto" aus, das im Kontenplan mit der Buchungsart „Indische Quellensteuer (TCS)" erstellt wurde.

Beziehen Sie die GST-Steuerkomponente ein, wenn sie Teil der TCS-Grundbetragsberechnung ist, im Feld „GST-Steuerkomponente für TDS- oder TCS-Berechnung einbeziehen"

Wenn Gebühren nicht Teil der TCS-Berechnung sind, wählen Sie „Ja" im Feld „Gebühren für TDS- oder TCS-Berechnung ausschließen"

Klicken Sie im Aktionsbereich auf die Schaltfläche „Designer" und definieren Sie die TCS-Berechnungsformel.

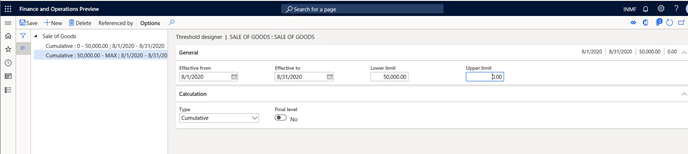

Schwellenwertdefinitionen definieren:

Navigieren Sie zu Steuer > Setup > Schwellenwertdefinitionen.

Definieren Sie die Schwellenwertdefinition für „Warenverkauf".

Es müssen zwei Schwellenplatten definiert werden.

0-Max

Max-0

Einrichtung des TCS-Schwellenwerts für „Warenverkauf"

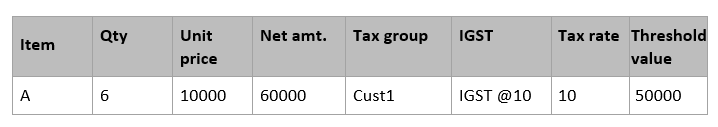

TCS für den Verkauf von Waren gelten für einen einzelnen Kunden oder mehrere Kunden mit derselben PAN-Nummer.

Wenn die PAN-Nummer des Kunden nicht verfügbar ist, gilt nach Überschreitung des steuerbefreiten Umsatzbetrags ein höherer Steuersatz.

Wenn der Kunde eine PAN-Nummer hat, gilt ein niedrigerer Steuersatz.

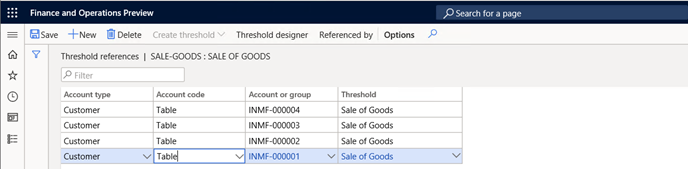

Benutzer müssen eine Schwellenwertreferenz für Kunden definieren:

Klicken Sie auf Schwellenwert-Designer

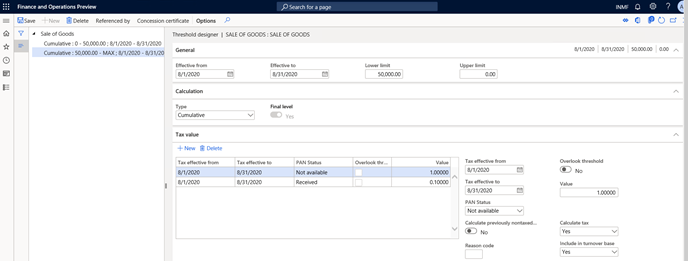

Definieren Sie zwei Platten mit der Option:

Mit PAN-Nummer

Ohne PAN-Nummer

Definieren Sie für jede Option einen separaten TCS-Satz.

Bei der Definition der Berechnungsgrundlage für ausgenommene Platten

Steuer berechnen – Nein

(Eine weitere Option: Steuer berechnen – Ja und Wert – 0)

Berechnen Sie frühere steuerfreie Transaktions-Nr.

In Umsatzbasis einbeziehen – Ja.

Beim Definieren der Berechnungsgrundlage für die steuerpflichtige Platte

Steuern berechnen – Ja.

Berechnen Sie frühere steuerfreie Transaktions-Nr.

In Umsatzbasis einbeziehen – Ja.

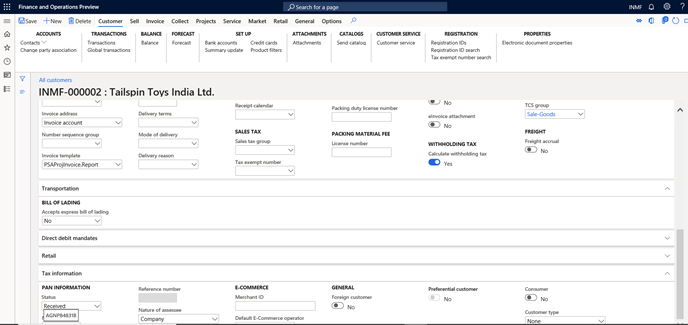

Berechnung des TCS für den Kunden aktivieren:

Debitorenbuchhaltung > Kunden > Alle Kunden

Rechnungsbuchung:

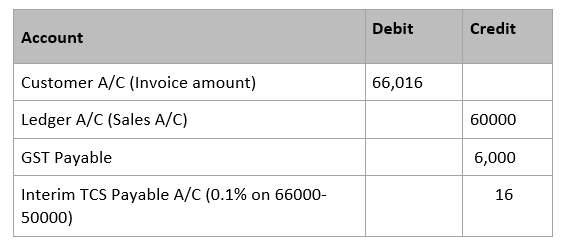

Wenn die Rechnung gebucht wird und die kumulierte Transaktion den Schwellenwert überschreitet, wird der folgende Buchhaltungseintrag gebucht:

TCS-Rate bei 0,1 % (sofern eine PAN-Nummer verfügbar ist)

Die Rechnung wird wie folgt veröffentlicht:

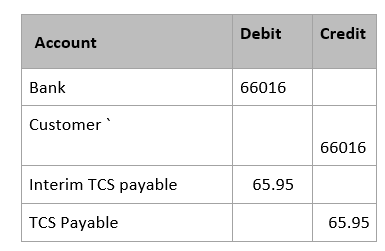

Die Haftung von TCS entsteht mit dem Einzug der Zahlung.

Wenn der Benutzer eine Zahlung erhält und der Zahlungstransaktion eine Rechnung beifügt, wird der TCS-Betrag anhand des Gesamtzahlungsbetrags berechnet und über den entsprechenden Beleg verrechnet. Allerdings wird mit der Rechnung ein weiterer zugehöriger Beleg generiert, um die Anerkennung der Steuerschuld in den Büchern nur für den förderfähigen Betrag anzuzeigen.

Der zugehörige Gutschein wird wie folgt generiert:

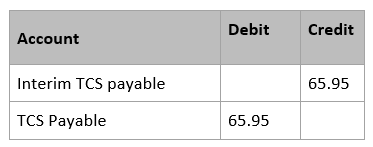

Wichtig:

Ein weiterer zugehöriger Beleg wird mit der gebuchten Verkaufsrechnung generiert, um die tatsächliche TCS-Verbindlichkeit zu verbuchen.

Benutzer müssen zum gebuchten Verkaufsrechnungsbeleg gehen und den entsprechenden Belegeintrag überprüfen.

Hinweis: Im Falle einer Kauftransaktion, bei der der Verkäufer TCS abzieht, muss der Benutzer eine neue TCS-Einbehaltungsgruppe erstellen

TCS beim Kauf von Waren, abgezogen vom Verkäufer:

Falls TCS vom verkaufenden Anbieter von der Organisation abgezogen wird, muss der Benutzer eine separate Quellensteuergruppe „TCS beim Kauf von Waren" erstellen. Markieren Sie in der „Quellensteuergruppe" unter der Feldgruppe „Schwellenwert anwenden" das Kontrollkästchen „PAN-basierte Akkumulation". Der Benutzer muss eine Schwellenwertdefinition für den Lieferanten definieren und die Quellensteuergruppe dem jeweiligen Lieferanten zuordnen. Beim Buchen der Bestellung wird der vom Lieferanten abgezogene TCS-Betrag auf das TCS-Rückerstattungskonto gebucht.

Jede Organisation beantragt die Gutschrift des TCS-Abzugs, nachdem sie den Abzug mit Formular 26AS abgeglichen hat.

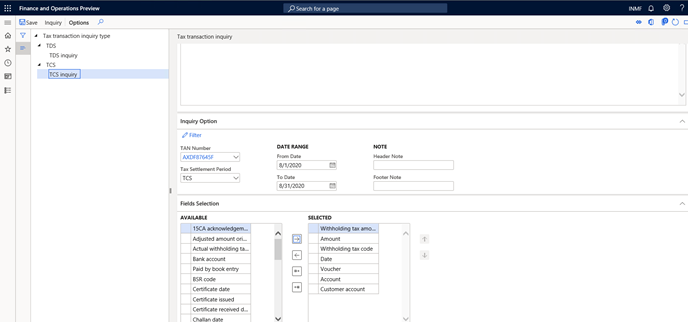

Gehen Sie zu Steuern>>Anfragen und Berichte>TDS/TCS-Anfrage

Der Benutzer kann die erforderlichen Spaltenfelder auswählen, um einen Bericht zu erstellen.

Klicken Sie auf „OK", um den Bericht auszuführen.

Mehr Informationen

Sie können den technischen Support für Microsoft Dynamics telefonisch kontaktieren. Über diese Links finden Sie länderspezifische Telefonnummern. Besuchen Sie dazu eine der folgenden Microsoft-Websites:

Partner

https://mbs.microsoft.com/partnersource/resources/support/supportinformation/Global+Support+Contacts

Kunden

https://mbs.microsoft.com/customersource/northamerica/help/help/contactus

In besonderen Fällen können die Gebühren, die normalerweise für Supportanrufe anfallen, storniert werden, wenn ein Mitarbeiter des technischen Supports für Microsoft Dynamics und verwandte Produkte feststellt, dass ein bestimmtes Update Ihr Problem lösen wird. Für alle weiteren Supportfragen und Probleme, die für das jeweilige Update nicht in Frage kommen, fallen die üblichen Supportkosten an.

Hinweis Dies ist ein „FAST PUBLISH"-Artikel, der direkt von der Microsoft-Supportorganisation erstellt wurde. Die hier enthaltenen Informationen werden unverändert als Reaktion auf neu auftretende Probleme bereitgestellt. Aufgrund der schnellen Bereitstellung können die Materialien Tippfehler enthalten und jederzeit ohne Vorankündigung überarbeitet werden. Weitere Hinweise finden Sie in den Nutzungsbedingungen .

No comments:

Post a Comment