Ein länderspezifischer Hotfix, um die Unterstützung für Umlagerungsbestellungen und mehrere GST-Registrierungen in elektronischen Rechnungen unter GST für Indien in Microsoft Dynamics AX 2012 R3 zu ermöglichen

Zusammenfassung

Dieses Anwendungsupdate ermöglicht mehrere Szenarien für elektronische Rechnungen unter GST in Indien:

Verwendung mehrerer Sätze von Anmeldeinformationen für die Integration mit IRP (Invoice Registration Portal) pro GST-Registrierungsnummer eines Unternehmens in einer juristischen Person

Erstellen elektronischer Rechnungen für Umlagerungsbestellungen

und fügt eine Reihe von Verbesserungen hinzu:

Möglichkeit zur Erstellung einer elektronischen Rechnung für bereits gebuchte Belege

Bessere Nachverfolgbarkeit von E-Rechnungen

Identifikation der Lastschrift

Verschlüsselter QR-Code

Zuordnung elektronischer Rechnungsdatenelemente.

Weitere Informationen zu den oben genannten Themen finden Sie in den folgenden Artikelabschnitten.

Mehr Informationen

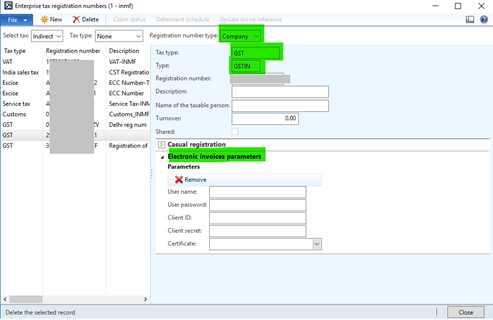

Mehrere GSTINs in einer einzigen Entität

Bestimmte Unternehmen waren nicht in der Lage, das System so zu parametrisieren, dass pro GSTIN ein separater Satz von Anmeldeinformationen für die Integration mit IRP eingegeben werden konnte. Mit diesem Update können Sie neben einem einzelnen Satz von Anmeldeinformationen, der unter Debitorenbuchhaltung > Einstellungen > E-Rechnungen > Parameter für elektronische Rechnungen (Indien) eingegeben werden kann und weiterhin als Standardsatz verwendet wird, auch das Formular „Unternehmenssteuerregistrierungsnummern" verwenden, um den Benutzernamen einzugeben. Benutzerpasswort, Client-ID, Client-Geheimnis und Zertifikat pro GSTIN-Registrierungsnummer.

Führen Sie das folgende Verfahren aus, um die Unterstützung mehrerer GSTINs zu aktivieren:

Gehen Sie zu Hauptbuch > Einstellungen > Unternehmenssteuer-Registrierungsnummern

Wenn Sie keine Registrierungsnummer vom Typ GSTIN haben, erstellen Sie einen neuen Datensatz. Andernfalls fahren Sie mit Schritt 5 fort.

Wählen Sie Steuertyp = GST , Typ = GSTIN und Registrierungsnummerntyp = Unternehmen

Geben Sie die Registrierungsnummer ein und speichern Sie die Daten

Erweitern Sie die Schnellregisterkarte Parameter für elektronische Rechnungen

Geben Sie die als Anmeldeinformationen verwendeten Parameter ein: Benutzername, Benutzerkennwort, Client-ID, Client-Geheimnis und Zertifikat .

Speichern Sie die Daten und schließen Sie das Formular.

Hinweis : Die neue Schnellregisterkarte „Parameter für elektronische Rechnungen" im Formular „Unternehmenssteuer-Registrierungsnummern" ist nur verfügbar, wenn alle folgenden Bedingungen erfüllt sind: Steuertyp = GST, Typ = GSTIN, Registrierungsnummerntyp = Unternehmen und der Benutzer hat volle Zugriffsrechte auf den Menüpunkt Dadurch wird das Formular Parameter für elektronische Rechnungen (Indien) geöffnet.

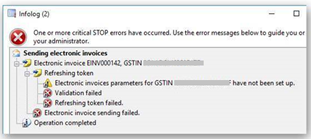

Wenn Sie eine Rechnung zur Registrierung bei IRP senden, versucht das System zunächst, Parameter aus den Unternehmenssteuer-Registrierungsnummern für die Verkäufer-GSTIN der elektronischen Rechnung abzurufen. Falls diese Einstellungen nicht gefunden werden, verwendet das System Parameter aus den Parametern für elektronische Rechnungen (Indien) . Diese globalen Parameter werden nur verwendet, wenn die GSTIN in diesen Einstellungen mit der Verkäufer-GSTIN der gesendeten elektronischen Rechnung übereinstimmt. Wenn die globalen Einstellungen eine andere GSTIN haben, bedeutet dies, dass keine Anmeldeinformationen gefunden wurden, die für die Kommunikation mit IRP verwendet werden können, und der Fehler wird angezeigt:

Hinweis : Das Infolog enthält die GSTIN des Rechnungsverkäufers, um zu verstehen, welche GSTIN nicht eingerichtet ist und/oder eine zusätzliche Registrierung bei IRP unter Ihrer PAN erfordert.

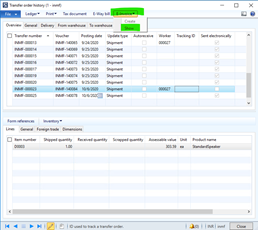

Elektronische Rechnungen in Umlagerungsbestellungen

Die Umlagerungsbestellungen sind nun für die Erstellung elektronischer Rechnungen aktiviert. Führen Sie das folgende Verfahren aus, um eine elektronische Rechnung für eine Umlagerungsbestellung zu registrieren:

1. Erstellen und buchen Sie eine Lieferung für eine Umlagerungsbestellung unter Bestandsverwaltung > Periodisch > Umlagerungsbestellungen . Einzelheiten zum Vorgang sind im Artikel „Umlagerungsaufträge mit Steuer auf den Transferpreis" beschrieben.

Hinweis : Bei der Berechnung der GST und der Übertragung zwischen verschiedenen GSTINs wird eine elektronische Rechnung für jede aufgegebene Sendung erstellt und kann versendet werden.

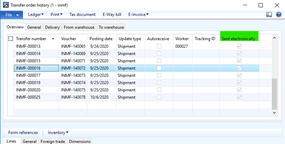

2. Klicken Sie auf die Schaltfläche Auftragsverlauf übertragen oder gehen Sie zu Bestandsverwaltung > Anfragen > Auftragsverlauf übertragen > Auftragsverlauf übertragen .

3. Verwenden Sie die Schaltfläche „E-Rechnung" , um entweder einen neuen Eintrag für die elektronische Rechnung zu erstellen oder anzuzeigen, um den Status der elektronischen Rechnung zu überprüfen.

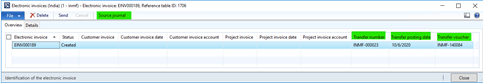

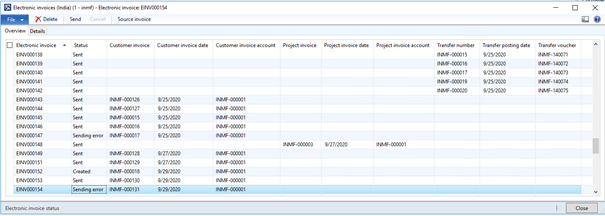

4. Das durch die Funktion „Anzeigen" geöffnete Formular „Elektronische Rechnungen (Indien)" enthält Informationen zur Überweisungsnummer, den Daten und dem verwendeten Beleg. Verwenden Sie die Schaltfläche Quelljournal, um das Formular „Übertragungsauftragsverlauf" zu öffnen.

Hinweis : Gutschriften und Lastschriften gelten nicht für Umlagerungsaufträge, da Umlagerungsaufträge nur mit positiven Mengen gebucht werden können. Wenn eine Korrektur erforderlich ist, sollte ein neuer Transportauftrag mit den getauschten Lagern von – nach erstellt werden.

Weitere Verbesserungen

Möglichkeit zur Erstellung einer elektronischen Rechnung für bereits gebuchte Belege

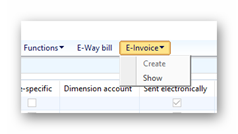

Neben der bisher verfügbaren Abfrage zum E-Rechnungsstatus gibt es jetzt eine neue Multifunktionsmenüschaltfläche „E-Rechnung", die dem Kundenrechnungsjournal, dem Projektrechnungsjournal und der Übertragungsauftragshistorie hinzugefügt wurde:

Es kann verwendet werden für:

Erstellen Sie eine elektronische Rechnung. Die Funktion ist aktiviert, wenn für den aktuellen Journaleintrag keine E-Rechnung vorhanden ist und eine E-Rechnung erstellt werden kann. (z. B. der Kunde hat das eInvoice-Flag aktiviert)

Zur Anfrage zum Status der E-Rechnung anzeigen . Dies ist aktiviert, wenn für das aktuelle Dokument/Journaleintrag eine elektronische Rechnung vorhanden ist.

Sie können dem folgenden Verfahren folgen, um elektronische Rechnungen zum Versenden in großen Mengen zu erstellen:

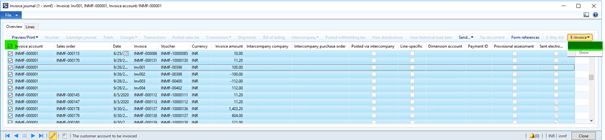

Gehen Sie zu einem beliebigen Rechnungsjournal-Detailformular, zum Beispiel in Debitorenbuchhaltung > Anfragen > Rechnungsjournal , Projektmanagement und Buchhaltung > Allgemein > Projekte > Alle Projekte > Rechnungsjournale oder Bestandsverwaltung > Anfragen > Übertragungsauftragsverlauf

Wenden Sie alle erforderlichen Filter an, um nur Rechnungen anzuzeigen, die an IRP gesendet werden müssen

Klicken Sie auf E-Rechnung > Erstellen , um elektronische Rechnungseinträge zu erstellen. Sie können dies für einen Datensatz tun oder mehrere auswählen.

Überprüfen Sie elektronische Rechnungen, die unter Debitorenbuchhaltung > Periodisch > E-Rechnungen > Elektronische Rechnungen (Indien) erstellt wurden.

Sie können eine oder mehrere elektronische Rechnungen auswählen und diese mithilfe der Sendefunktion bei IRP registrieren

Hinweis : Sie können die Einzel- oder Mehrfachauswahl auch zum Löschen unbeabsichtigt erstellter elektronischer Rechnungen verwenden.

Dieses Verfahren kann auch für die Dokumente verwendet werden, die vor der Installation dieses Anwendungsupdates veröffentlicht wurden. In allen Fällen wird davon ausgegangen, dass der gebuchte Beleg/die Rechnung alle erforderlichen Informationen enthält. Das Vorhandensein aller obligatorischen Daten kann durch Überprüfung der Anfrageformulare (z. B. Kopf/Zeilen des Rechnungsjournals, Steuerbeleg usw.) oder durch Ausdrucken der GST-Rechnung bestätigt werden.

Bessere Nachverfolgbarkeit von E-Rechnungen

Die Details für Dokumente in den Journalen „Kundenrechnung" und „Projektrechnung" sowie im Journal „Übertragungsauftragsverlauf" weisen darauf hin, dass ein Dokument elektronisch gesendet wurde. Sie können jedes der angegebenen Formulare öffnen, um eine Anfrage zu stellen und Dokumente zu filtern, die nicht elektronisch gesendet werden. Der Status wird nach erfolgreicher Registrierung der Rechnung aktualisiert.

Mehrere Spalten mit Dokumentdetails, z. B. Buchungs-/Rechnungsdatum, Rechnungsnummer und Rechnungskonto, sind jetzt unter Debitorenbuchhaltung > Periodisch > E-Rechnungen > Elektronische Rechnungen (Indien) verfügbar. Sie können zum Filtern und Sortieren verwendet werden. Für die Journale „Kunde" (Kundenauftrag und Freitextrechnung), „Projektrechnung" und „Übertragungsauftragshistorie" werden separate Spalten angezeigt.

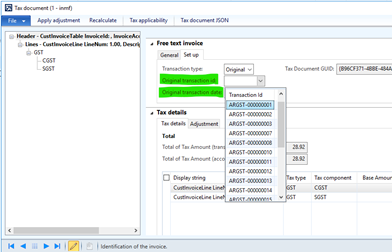

Identifikation der Lastschrift

Die elektronische Rechnungsnachricht gemäß Spezifikation darf unabhängig von der Dokumentart: Rechnung, Gutschrift und Lastschrift nur positive Mengen und Beträge enthalten. Das ausgestellte Dokument gilt als Gutschrift oder Belastungsanzeige, wenn die ursprüngliche Transaktionsreferenz in einem entsprechenden Steuerdokument für die Rechnung verknüpft ist. Das ausgestellte Dokument gilt auch ohne die genannte Zuordnung als Gutschrift, wenn der Gesamtbetrag negativ ist.

Beispiel eines Steuerdokuments für eine Freitextrechnungslastschrift:

Das Dokument wird als Gutschrift (CRN) gesendet, wenn die ursprüngliche Transaktions-ID/Datumsreferenz vorhanden ist und der Gesamtrechnungsbetrag negativ ist. Sie wird als Lastschrift (DBN) gesendet, wenn eine Referenz vorliegt und der Gesamtrechnungsbetrag größer als 0 ist. In allen anderen Fällen wird eine reguläre Rechnung (INV) gesendet.

Verschlüsselter QR-Code

Der QR-Code, der nach erfolgreicher Dokumentregistrierung im GST-Rechnungsbericht gedruckt wird, stellt jetzt signierte und verschlüsselte Informationen dar, um eine Offline-Überprüfung von Rechnungen mithilfe der mobilen App zu ermöglichen.

Zuordnung elektronischer Rechnungsdatenelemente

Möglicherweise haben Sie beim Versuch, ein Dokument zu registrieren, das mit korrekten GSTINs, Adressen und anderen Informationen veröffentlicht wurde, unangemessene und irreführende Fehler und Warnungen erhalten. Jetzt werden alle Datenelemente im JSON-Format der elektronischen Rechnung unterschiedlich zugeordnet und um eine jederzeitige Konsistenz mit der gedruckten GST-Rechnung sicherzustellen, werden dieselben Datenquellen wie im druckbaren Formular (Berichtsdatenanbieter) verwendet.

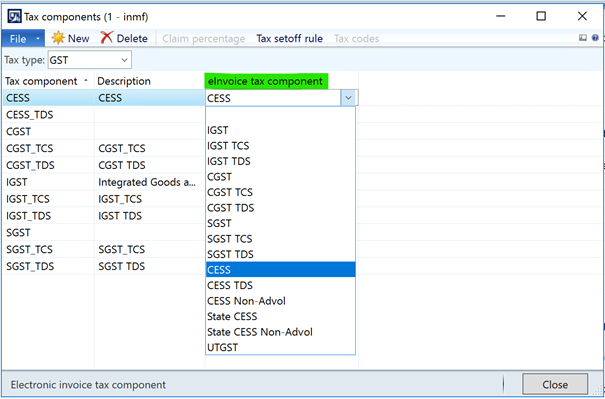

Konfigurieren Sie die Steuerkomponenten für die elektronische Rechnung

Steuerkomponenten der elektronischen Rechnung sind erforderlich, um die Klassifizierung der konfigurierbaren GST-Komponenten in der elektronischen Rechnung anzugeben. Führen Sie das folgende Verfahren aus, um E-Invoice-Steuerkomponenten einzurichten.

Gehen Sie zu Hauptbuch > Einstellungen > Steuern > Indien > Steuerkomponenten

Wählen Sie im Feld Steuertyp die Option GST aus.

Richten Sie für jede verwendete Steuerkomponente eine E-Rechnung-Steuerkomponente ein

Hinzufügen eines Felds zur JSON-Datei – aktualisiertes Verfahren

Änderungen in der Zuordnung für die Pflichtfelder der E-Rechnung erforderten weitere Änderungen in den Klassen, die für die Datenerfassung und -transformation verwendet werden. Bitte befolgen Sie das aktualisierte Verfahren, um der JSON-E-Rechnungsdatei ein neues Feld hinzuzufügen. Es dient nur als Anleitung und Veranschaulichung für eine Person, die über die erforderlichen Fähigkeiten zur Anpassung des Produkts mithilfe von X++ verfügt.

Identifizieren Sie den Vertrag, der dem JSON-Teil entspricht, den Sie ändern möchten. Einvoice-Vertragsklassen haben das folgende Namensmuster Einvoice*Contract_IN. Zum Beispiel:

EInvoiceInformationContract_IN

EInvoiceValueDetailsContract_IN

EInvoiceBuyerInformationContract_IN.

Fügen Sie der Vertragsklasse eine Methode hinzu, die die benötigten Daten zurückgibt. Die meisten Daten werden aus den temporären Tabellen extrahiert, die vom GST-Rechnungsberichtsdatenanbieter zurückgegeben werden. Der Zugriff auf diese Tabellen erfolgt über die folgenden Datenvertragsmethoden:

getReportHeaderTmp (in allen Vertragsklassen außer EInvoiceLineContract_IN)

getItemReportLine (nur in der Vertragsklasse EInvoiceLineContract_IN).

Falls diese Tabellen nicht die erforderlichen Daten enthalten, müssen Sie diesen Tabellen neue Felder hinzufügen und sie im GST-Rechnungsberichtsdatenprovider füllen: entweder in der Basisklasse GSTInvoiceDPBase_IN oder in einigen ihrer dokumentspezifischen Nachkommen:

TaxGSTProjInvoiceDP_IN – für Projektrechnungen

TaxGSTFTIInvoiceDP_IN – für Freitextrechnungen

TaxGSTSalesOrderInvoiceDP_IN – für Kundenauftragsrechnungen

TaxGSTSTOInvoiceDP_IN – für Invent-Übertragungsaufträge.

Identifizieren Sie die Klasse, die für die JSON-Generierung verantwortlich ist. Solche Klassen haben das folgende Namensmuster „Einvoice*Details_IN" und implementieren die ITaxEngineJsonSerializable-Schnittstelle. Zum Beispiel:

EInvoiceSellerDetails_IN

EInvoiceBuyerDetails_IN

Fügen Sie der Klassendeklaration eine Variable hinzu, die dem Parameter entspricht, den Sie der JSON-Datei hinzufügen möchten.

Fügen Sie eine Parm-Methode für diese Variable hinzu.

Ändern Sie die getJsonAttributes-Methode entsprechend, indem Sie die neu erstellte parm-Methode am Ende der von der getJsonAttributes-Methode zurückgegebenen Liste hinzufügen. Außerdem müssen Sie in getJsonAttributes den Attributnamen hinzufügen – genau so, wie er in der JSON-Datei geschrieben werden sollte.

Suchen Sie in der Klasse EInvoiceCreateOutputFile_IN die Methode, die für die Erstellung eines JSON-Teils verantwortlich ist, den Sie ändern. Zum Beispiel:

insertSeller

insertBuyer

Fügen Sie dieser Methode eine Zeile hinzu, um neue Daten zum JSON hinzuzufügen. Zum Beispiel:

_sellerDetails.parmGSTIN(supplierInformationContract.getGSTIN());

Diese Zeile ruft die GSTIN-Nummer aus dem Vertrag ab und übergibt sie an die Klasse „Details". Wenn Ihr Parameter nicht leer sein darf, verwenden Sie das folgende Muster zur zusätzlichen Validierung:

if (!_sellerDetails.parmGSTIN(supplierInformationContract.getGSTIN()))

{

ret = checkFailed(strFmt("@SYS136411", "@SYP4887805"));

}

Hinweis : Kompilieren Sie das Projekt mit Ihren Änderungen und starten Sie alle AOS neu, bevor Sie diese Änderungen testen.

Bekannte Probleme

Beim Buchen von Lieferungen von Umlagerungsbestellungen erhalten Sie möglicherweise falsch positive Fehlermeldungen, wenn Sie den Parameter „Validieren vor dem Buchen" in der Debitorenbuchhaltung > Einstellungen > E-Rechnungen > Parameter für elektronische Rechnungen (Indien) aktivieren. Wenn dieses Problem auftritt, müssen Sie den Parameter „Vor dem Posten validieren" deaktivieren.

No comments:

Post a Comment